Zelf de aangifte omzetbelasting (BTW) opstellen?

Zelf doen of uitbesteden?

Is het beter om zelf de BTW aangifte in te dienen of kun je dit beter uitbesteden? Een vraag waar menig ondernemer mee worstelt. De meeste boekhouders, belastingadviseurs en accountants (hierna te noemen accountants) hebben de voorkeur dat zij dit doen. Dit om een aantal redenen redenen:

- Allereerst is dit extra omzet voor het kantoor;

- De accountant wil graag alle in-en verkoopfacturen controleren zodat ze er zeker van zijn dat het klopt;

- Als een accountant twijfelt over de zakelijkheid van de kosten dan vraagt hij de omzetbelasting niet terug. Zij nemen minder risico om discussie met de belastingdienst te voorkomen.

Met de juiste instructies en uitleg van de accountant kun jij zelf de aangifte omzetbelasting verzorgen. De accountant hoeft niet alle in-en verkoopfacturen te controleren, dat zijn onnodig extra kosten. Het is voldoende om bij het opstellen van de jaarcijfers de administratie te beoordelen en indien nodig aan te passen. Als ondernemer bezit je voldoende capaciteiten om de verkoopfacturen op te stellen en de inkoopfacturen in te boeken. Ook kan de accountant niet altijd beoordelen of kosten zakelijk of privé zijn. De aanschaf van een televisie kan bijvoorbeeld ook voor zakelijk gebruik zijn als deze gebruikt wordt in een spreekkamer, bij de receptie of voor het gebruik op een beurs.

De risico’s van het zelf doen van de aangifte omzetbelasting

De risico’s voor het zelf indienen van de aangifte omzetbelasting zijn beperkt. De accountant zal altijd, bij het opstellen van de jaarrekening, de bijbehorende belastingaangiftes controleren of er voldoende omzetbelasting is afgedragen, deze in de juiste rubrieken is aangegeven en aan alle formaliteiten is voldaan. Mocht jij te weinig (of te veel) omzetbelasting hebben afgedragen, dan kan dit eenvoudig worden gecorrigeerd met een suppletieaangifte. Deze aangifte leidt zelden tot problemen bij de belastingdienst. Alleen als de correctie meer dan 10.000 euro te betalen is, kan er een boete opgelegd worden (standaard 10%). Maar dat is niet altijd het geval en de belastingdienst is mits een goede reden vaak ook nog coulant. De belastingdienst zal in 90% van de gevallen ook pas de omzetbelasting komen controleren als de jaarrekening en bijbehorende aangiftes zijn ingediend. Dan is de eventuele correctie aangifte al ingediend en is er dus voldaan aan de belastingverplichtingen voor de omzetbelasting. Jij krijgt dus zelden problemen met de belastingdienst als je zelf de aangiftes omzetbelasting opstelt.

Waar moet je op letten bij het indienen van de BTW aangifte?

Zoals al is aangegeven zijn de risico’s beperkt. Toch zijn er een aantal aandachtspunten:

- Richt de boekhouding goed in. Als dit is gedaan met de juiste BTW codes / BTW profielen dan rolt de BTW aangifte er praktisch automatisch uit;

- Zorg er voor dat de BTW aangifte op tijd wordt ingediend en betaald;

- Zorg er voor dat de onderbouwing van de BTW aangiftes wordt bewaard;

- Vraag om een goede instructie van jouw accountant. Met welke bijzondere BTW regels heeft het bedrijf te maken? En welke gegevens uit het boekhoudpakket moet ik waar invullen op de BTW aangifte;

- Zorg dat minimaal de basiszaken kloppen in de BTW aangifte. Dus dat je de bedragen invult in de juiste rubriek en de opgegeven omzet aansluit met het btw bedrag (9% of 21%);

- Twijfel jij over bepaalde BTW op kosten? Overleg dit met jouw accountant of vraag ze niet terug (kan bij de jaarrekening altijd nog). Jij kan beter teveel BTW afdragen dan te weinig i.v.m. boetes bij correcties boven de 10.000 euro;

- Houdt er rekening mee dat de mogelijkheid bestaat dat er bij het opstellen van de jaarrekening nog BTW moet worden bijbetaald.

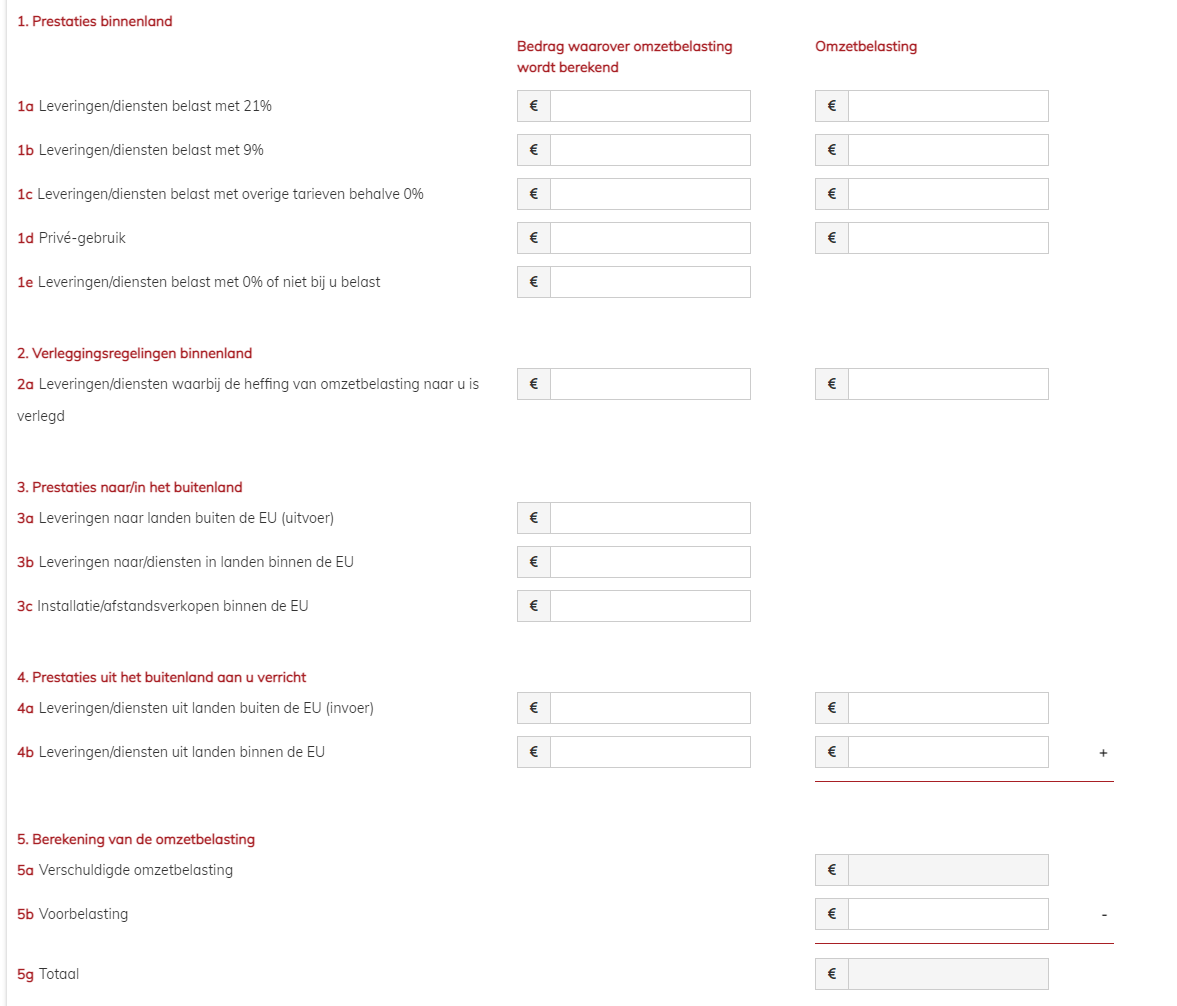

Wat zijn de invulvelden in de BTW aangifte?

Omzet opgeven in de BTW aangifte

Vrijwel alle omzet die jouw bedrijf behaald vanuit Nederland moet je opgeven in Nederlandse BTW aangifte. Hierop zijn grof weg drie uitzonderingen:

- Diensten aan bedrijven en particulieren gevestigd buiten de EU

- Leveringen aan particulieren als je boven de € 10.000 jaaromzet zit (dan moet jij BTW aangifte doen in het land van de afnemer of meedoen aan de MOSS)

- Vrijgestelde omzet. Als jij bijvoorbeeld diensten verricht in het onderwijs, medische wereld of in de culturele sector.

Alle overige omzet moet je opnemen in de BTW aangiftes onder de volgende rubrieken:

- 1A Leveringen/diensten belast met 21%

Reguliere met 21% belaste omzet geef jij Hier aan. (links de omzet zonder BTW en rechts het BTW bedrag). Ook de omzet uit de margeregeling geef je hier op (neem contact op als jij hier vragen over hebt). - 1B Leveringen/diensten belast met 9%

Reguliere met 9% belaste omzet geef jij hier aan. - 1C Leveringen/diensten belast met overige tarieven behalve 0%

Deze rubriek wordt eigenlijk nog zelden gebruikt (dit is wanneer jij een ander BTW percentage zou mogen gebruiken dan 9% of 21%) - 1E Leveringen/diensten belast met 0% of niet bij u belast

Deze rubriek wordt vooral gebruikt in de bouw. Als onderaannemer factuur jij met BTW verlegd (geen BTW op de factuur) en deze omzet geef je aan onder deze rubriek - 3A Leveringen naar landen buiten de EU (uitvoer)

Als jij goederen levert aan een bedrijf in een niet EU land. Dit gaat zonder BTW, maar bewaar altijd de transport- en verzendbewijzen van de goederen. Je moet kunnen aantonen dat ze naar een land buiten de EU zijn vervoerd. - 3B Leveringen naar/diensten in landen binnen de EU

Als jij goederen levert aan een bedrijf in een EU land. Dit gaat zonder BTW en jij moet het BTW nummer van de afnemer op je verkoopfactuur vermelden en deze omzet ook opgeven in een aangifte ICP - 3C Installatie/afstandsverkopen binnen de EU

Wordt zelden gebruikt

Verleggingsregeling BTW

Daarnaast wil ik nog ingaan op de verleggingsregeling. In een aantal gevallen kun jij de BTW Verleggen naar de afnemer (bijvoorbeeld als onderaannemer in Nederland of verkopen aan bedrijven in een EU land). De verleggingsregeling betekent eigenlijk dat jij niet jij BTW afdraagt maar jouw afnemer de BTW afdraagt.

In het geval jij de afnemer bent van bijvoorbeeld goederen (laptops) uit Duitsland, dan kan de Duitse ondernemer factureren met BTW verlegd naar jouw bedrijf. Jij moet dan 21% BTW afdragen over deze goederen (4B) en mag je vervolgens in dezelfde BTW aangifte ook deze BTW weer terugvragen bij de voorbelasting (5B).

Gaat het niet om een leverancier uit Duitsland maar uit China en is er gekozen voor BTW verlegd. Dan moet jij dus Jij moet dus 21% BTW afdragen over deze goederen (4A) een mag je vervolgens in dezelfde BTW aangifte ook deze BTW weer terugvragen bij de voorbelasting (5B). In het geval jij aannemer bent en een schildersbedrijf inhuurt. Dan stuurt de schilder een factuur met BTW verlegd. Jij moet dus 21% BTW afdragen over deze goederen (in dit geval rubriek 2A) en mag je vervolgens in dezelfde BTW aangifte ook deze BTW weer terugvragen bij de voorbelasting (5B).

Kosten in de BTW aangifte

Ook vrijwel alle (BTW) op de kosten moet je opgeven in de BTW aangifte. Een uitzondering hierop zijn privé kosten of kosten die toezien op vrijgestelde omzet. Dus als jij deels vrijgestelde omzet hebt, dan mag jij de BTW van kosten die hier op toezien niet terugvragen. Dus als jij een woning verhuurd (BTW vrijgsteld) dan mag jij niet de BTW terugvragen op bijvoorbeeld makelaarskosten.

De kosten kun jij opgeven in de volgende rubrieken:

- 2A Leveringen/diensten waarbij de heffing van omzetbelasting naar u is verlegd

Heb jij een Nederlandse onderaannemer ingehuurd die met BTW verlegd factureert? Dan moet je hier de kosten en BTW opgeven (zie ook de paragraaf verleggingsregeling BTW) - 4A Leveringen/diensten uit landen buiten de EU (invoer)

Heb jij goederen buiten de EU gekocht en heb jij hierbij geen BTW betaald (BTW betaal je dan doorgaans bij de douane of logistiek partner) dan moet jij de kosten en BTW hier opgeven. (zie ook de paragraaf verleggingsregeling BTW) - 4B Leveringen/diensten uit landen binnen de EU

Heb jij goederen gekocht uit een EU en is hierbij gekozen voor de verleggingsregeling. Dan moet je deze hier opgeven (zie ook de paragraaf verleggingsregeling BTW) - 5B Voorbelasting

Hier vraag jij de BTW terug op alle Nederlandse kosten en de BTW die naar jouw is verlegd (zie ook de paragraaf verleggingsregeling BTW). - 1D Privé gebruik

Deze rubriek wordt met name gebruik voor de correctie BTW privé gebruik auto. Voor vragen hierover kun je contact met ons opnemen.

Visie LEF Accountants

Wij zijn van mening dat als jij je er comfortabel bij voelt, je de BTW aangifte zelf kan indienen. Wij zijn liever de regisseur en adviseur die jou op hoog niveau van kennis en advies voorzien dan een traditionele boekhouder die graag alles in eigen hand wil houden en op safe speelt. Maar mocht jij, je er niet comfortabel bij voelen of liever je tijd anders besteden, dan nemen wij dit werk ook net zo graag van je over.

Spreekt dit je aan? neem dan contact met ons op voor een vrijblijvend kennismakingsgesprek.

Deze blog is geschreven door:

Roy Hoskam AA RB

Accountant en eigenaar van LEF Accountants. Ik help ondernemers al jaren met hun belastingzaken. Wij zijn de sparringspartner voor het MKB, recht door zee met praktische adviezen.